Por Verónica Ramos

La mayoría de edad le trajo a Berny el inicio de su vida laboral, una tarjeta de crédito y el origen de sus problemas financieros.

Al recibir el plástico, comenzó a utilizarlo con miedo, pero pronto llegó al tope de ₡500.000.

Agobiado por los pagos, buscó un alivio en una segunda tarjeta, con la cual cancelaba las cuotas mínimas de la primera.

El temor al embargo salarial empezó a robarle el sueño y la salud, mientras los pagos de la deuda consumían una parte cada vez más importante de sus ingresos.

Sin ver otra salida, Berny decidió obtener un crédito para cancelar ambos plásticos y pasó cinco años pagando, antes de verse libre de las deudas.

El caso de Berny es sintomático. En una sociedad ayuna de mecanismos para la formación de hábitos financieros, los jóvenes se enfrentan al inicio de su vida productiva sin mayores conocimientos sobre los instrumentos de crédito, el manejo del dinero u opciones de ahorro e inversión.

No es un problema menor. El tiempo que los jóvenes pasan purgando sus pecados financieros golpea años productivos cruciales, si se tiene en cuenta que el pico salarial de los costarricense se presenta a los 46 años de edad, según datos derivados de la Encuesta Nacional de Ingresos y Gastos de los Hogares (ENIGH).

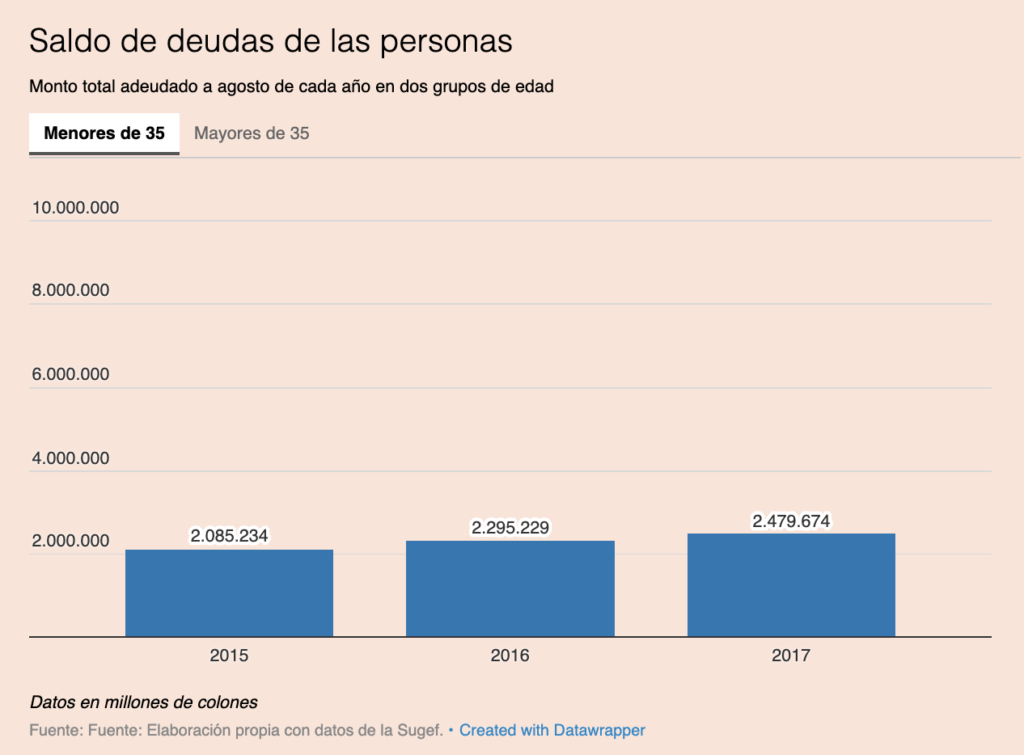

Los datos de la Sugef muestran que los jóvenes piden crédito de forma importante: en los últimos tres años, el saldo de las deudas en este grupo subió un 19%, cifra relevante si se observa que el crédito al sector privado no han crecido más de un 12% en el periodo.

La población menor de 35 años acumula una deuda de ₡2,5 billones en el sistema financiero nacional: mientras esta cifra aumentó el 19% real entre 2015 y 2017, el ahorro promedio del grupo sube un 2% durante el mismo periodo.

Saldo de deudas totales

| Grupos de edad | 2015 | 2016 | 2017 |

|---|---|---|---|

| Menores de 35 | 2.085 | 2.295 | 2.480 |

| Mayores de 35 | 8.288 | 9.342 | 10.288 |

Fuente: Datos en miles del millones. Elaboración propia con datos de Sugef.

La base de datos aportada por Sugef para este análisis está compuesta por saldos de créditos de las entidades del Sistema Financiero Nacional. Estos fueron asociados a la edad reportada por los deudores (personas físicas) en los documentos que luego fueron remitidos a la autoridad supervisora.

Sin embargo, los datos solo muestran deudas en el sistema financiero regulado, ya que no hay forma de saber si estos jóvenes también acudieron a alguna firma de créditos informal o utilizaron opciones de financiamiento en alguna casa comercial.

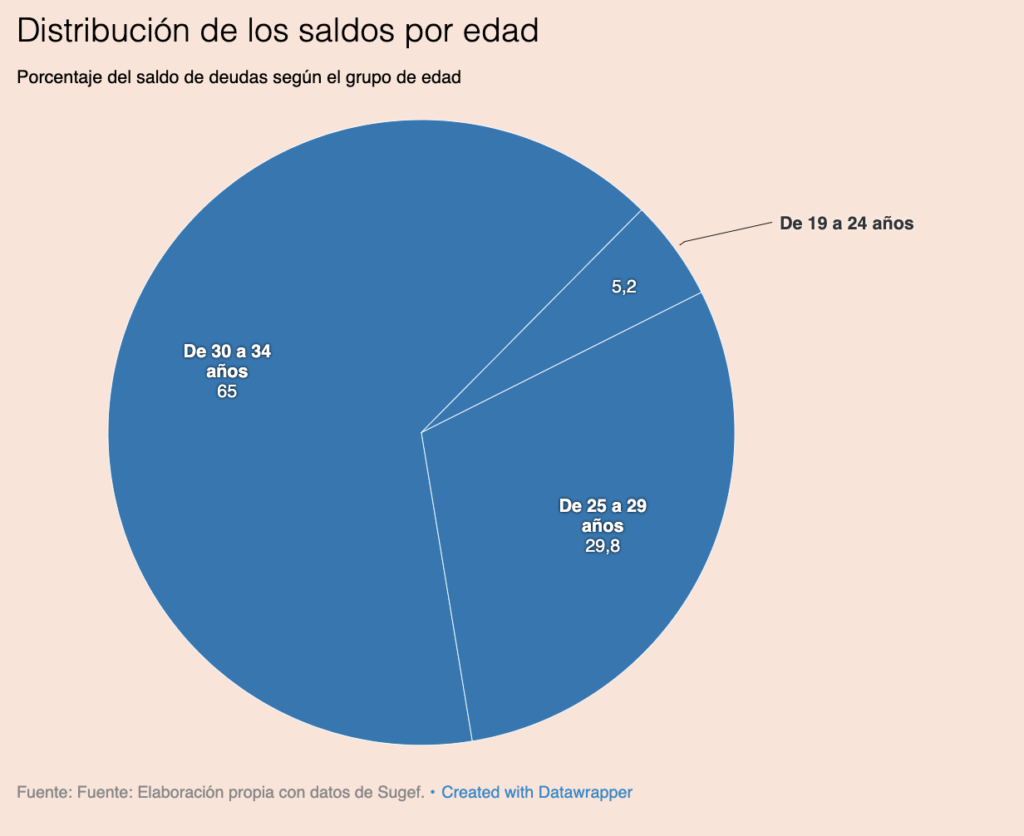

Deudas por grupos de edad

| Grupos de edad | 2015 | 2016 | 2017 |

|---|---|---|---|

| De 19 a 24 | 110 | 119 | 129 |

| De 25 a 29 | 628 | 693 | 740 |

| De 30 a 34 | 1.347 | 1.483 | 1.611 |

Fuente: Cifras en miles de millones. Elaboración propia con datos de Sugef

Otra de las tendencias encontradas durante el periodo analizado, es que las personas de 18 a 24 años, que estarían en edad universitaria o apenas iniciando su vida laboral, tienen un saldo creciente de deudas.

En colones, el aumento de la deuda fue de 16%, mientras que en moneda extranjera la variación fue más alta, de un 33%.

En lo que respecta al uso de las deudas, la mayor parte de las personas menores de 35 años con créditos en colones tienen operaciones de consumo, mientras que quienes tienen líneas en dólares, utilizan los fondos para compra de viviendas.

Aunque la categoría de consumo es la más común cuando se trata de adquirir cualquier tipo de bien, los deudores no están obligados a reportar el detalle de la compra que hagan. Por lo tanto, el dinero puede ser utilizado para la compra de un celular, pago de estudios universitarios o para gastos médicos, entre otros.

Destino de los recursos

| Tipos de préstamo (¢) | Menores de 35 | Mayores de 35 |

|---|---|---|

| Consumo | 46% | 47% |

| Vivienda | 36% | 37% |

| Tarjetas de créditos | 11% | 10% |

| Vehículos | 4% | 2% |

| Tipos de prestamos ($) | Menores de 35 | Mayores de 35 |

|---|---|---|

| Vivienda | 57% | 69% |

| Vehículos | 28% | 12% |

| Consumo | 10% | 12% |

| Tarjetas de crédito | 4% | 4% |

Fuente: Elaboración propia con datos de Sugef

Caminando por donde asustan

Temor. Este es el primer sentimiento que despiertan los temas financieros en los costarricenses jóvenes. Es un temor alimentado por la aceptación de su propia ignorancia en el tema de las finanzas personales.

Este fue el sentimiento que señalaron los 24 participantes en una serie de focus groups desarrollados por Punto y Aparte y EF para conocer las actitudes de los costarricenses entre 18 y 35 años con respecto a las finanzas personales.

El desconocimiento permea todos los aspectos de la vida financiera y suele resolverse con base en la experiencia personal. Es decir, a punta de errores.

Los jóvenes menores (entre 19 y 24 años) confesaron que no suelen utilizar un presupuesto para estructurar sus finanzas, desconocen sus límites sanos de endeudamiento y no lograron indicar con precisión a cuánto ascienden sus ingresos.

[ Calculadora de presupuesto ]

“A mí la verdad sí me ha costado un poco organizarme. A veces no sé en qué se me va salario. He tenido malas experiencias gastando lo que ocupaba para la universidad», manifestó Andrea, de 23 años.

Este descontrol financiero, hace que se sientan poco preparados para asumir la “gran responsabilidad de una deuda”, aunque los datos de Sugef demuestran que sí se endeudan.

El recelo es lógico pues la mayoría de los participantes en el focus group, y correspondientes a este rango de edad, aseguraron carecer del conocimiento necesario para calcular tasas de interés o su propia capacidad de pago.

El ahorro es una práctica virtualmente inexistente entre este grupo, que solo guardan dinero cuando les sobra y no de manera planificada o con un monto fijo. Tampoco cuentan con un respaldo financiero para emergencias.

Si los costarricenses más jóvenes son terreno fértil para los errores financieros, los jóvenes de más edad (entre 25 y 35 años) muestran un mayor manejo financiero, aunque confiesan que se debe a la necesidad de cumplir con obligaciones como préstamos de carros o casa, educación de los hijos, etc.

“Yo tenía 19 años y trabajaba para una McDonald’s, tenía el estatus de chiquillo guapo y soltero y llegó un excompañero a ofrecerme la tarjeta al trabajo. Yo ni sabía nada de tarjetas. Compre de todo. Me gaste el millón que tenía. Tuve que sacar un préstamo personal para pagarlo. Iniciando a trabajar ya cometí ese error y no quiero cometer más», relató César, de 29 años.

Si bien estos jóvenes mayores conocen más sobre sus propias finanzas, el recelo hacia los préstamos no disminuye.

La diferencia con el grupo más joven es que estos instrumentos financieros se reconocen como necesarios para alcanzar metas de vida como una casa propia, etc.

La mayor madurez financiera de este grupo también se evidencia en sus hábitos de ahorro. Muchos de los participantes en los focus groups aseguraron contar con instrumentos de ahorro programado que les facilita separar algo de dinero.

El factor común que marca la vida financiera de estos jóvenes es la ausencia de una educación formal. A falta de formación en las aulas, los costarricenses aprenden sus hábitos financieros de la repetición de patrones familiares (buenos o malos) y la experiencia que acumulan en la calle.

“Yo cuento con un fondo de inversión porque mi papá me dijo que era una buena idea para colocar un dinero que recibo de una empresa de la familia y la verdad si me ha resultado”, comentó Daniela, de 26 años.

Intentos de educación financiera formal

Hasta el momento, los esfuerzos por incluir la educación financiera en los temarios de escuelas y colegios caminan lento.

El Ministerio de Educación Pública, a través de alianzas público-privada con dos entidades bancarias, logró incluir el tema en el plan de estudios formal, pero estos programas alcanzan a un porcentaje bajo de estudiantes.

La primera alianza inició hace diez años con el BAC Credomatic y la segunda con el Banco Popular arrancó 31 de octubre de este año.

Ambos convenios tienen como objetivo unir esfuerzos para que todos los estudiantes tengan la oportunidad de acceder a materiales contenidos y cursos que les permitan adquirir conocimientos y herramientas para manejar sus finanzas personales. No obstante, las iniciativas del MEP ya no tocarán a los costarricenses con edades entre 18 y 35 años.

El gerente de Responsabilidad Social Corporativa de BAC Credomatic, Luis Mastroeni, mencionó que este convenio ha tenido un alcance 183.000 personas a través de diferentes modalidades.

“En este tiempo hemos consolidado en conjunto con BAC Credomatic una plataforma que nos ha permitido desarrollar los conocimientos y hábitos requeridos para un manejo adecuado de la economía personal y familiar. Para esto hemos diseñado contenidos, planes de estudio y metodologías de Educación Financiera, los cuales esperamos continuar implementando”, aseguró Sonia Marta Mora, ministra de Educación.

La alianza del MEP y Banco Popular dio inicio 31 de octubre de este año. Este convenio tiene como propósito promover el mejoramiento de actitudes y prácticas que permitan a los estudiantes fortalecer sus habilidades en el manejo y administración de finanzas personales, de forma responsable y saludable. La alianza beneficiará a más de 100.000 estudiantes de todo el país y al mismo tiempo se capacitará a unos 1.000 docentes en los próximos cuatro años.

“La calidad de vida está muy ligada a las decisiones financieras. Esta alianza es un primer paso que dio el Banco Popular para que la educación financiera sea un proceso de formación en todas las etapas educativas principalmente en la población que está próxima a enfrentarse al mercado laboral” comentó Giovanni Garro, gerente del Banco Popular.

La meta es que estas alianzas es fortalecer la educación financiera que reciben los costarricenses y que en futuro casos como el de Berny sean minoría.

Proyecto publicado en El Financiero

Deja una respuesta